Rzeczpospolita: "Lubimy je, bo obiecują zyski w każdych warunkach"

Fundusze absolutnej stopy zwrotu okazały się najpopularniejsze w tym roku

Inwestorzy nie lubią strat. Dlatego trudno dziwić się dużej popularności funduszy absolutnej stopy zwrotu, które mają zarabiać w każdych warunkach.

Tylko przez pierwsze dwa miesiące tego roku do takich funduszy klienci wpłacili 0,7 mld zł netto (saldo wpłat i umorzeń). Natomiast w całym 2016 r. aktywa tych funduszy z tytułu wpłat powiększyły się aż o 2,7 mld zł; dla porównania z funduszy akcyjnych ubyło 4 mld zł.

Świadczy to o tym, że klienci wierzą w umiejętności zarządzających funduszami i zakładają, że dzięki nim nie poniosą strat. Mogą jednak się zawieść.

Jest ryzyko

Fundusze absolutnej stopy zwrotu (absolute return) mogą być nawet bardziej ryzykowne niż fundusze akcji, ponieważ zarządzający nimi mogą inwestować, używając instrumentów pochodnych. A te pozwalają zwielokrotnić zarówno zyski, jak i straty. Dlatego tak ważny jest odpowiedni wybór funduszy (nie jest to łatwe).

Trzeba mieć również ograniczone zaufanie do zarządzających i inwestować w tego typu fundusze tylko część kapitału. Należy z góry założyć, że są to ryzykowne inwestycje.

– Żeby ocenić ryzyko związane z funduszem absolutnej stopy zwrotu, najlepiej sprawdzić zmienność wyników od początku istnienia funduszu (im niższa, tym mniejsze ryzyko). Warto również spojrzeć na wykres pokazujący wyniki: czy jest odpowiednio „wygładzony" i czy fundusz potrafił przez lata osiągać powtarzalne stopy zwrotu – radzi Sebastian Ryba, specjalista ds. wsparcia sprzedaży w Altus TFI. Szczególnie ryzykowne były pierwsze na rynku fundusze absolute return, ponieważ zarządzający zwracali wtedy uwagę przede wszystkim na maksymalizację zysku, a nie na bezpieczeństwo.

Różne strategie

Zdaniem Marcina Różowskiego, szefa zespołu ratingów w Analizach Online, obecne fundusze absolute return znacząco różnią się od produktów z lat 2005 – 2008. Dotyczy to głównie płynności portfela oraz zarządzania ryzykiem.

– Portfele starszych funduszy były relatywnie mocniej skoncentrowane (zawierały mało elementów) i mało płynne. W sytuacji głębokich spadków przekładało się to negatywnie na stopy zwrotu. Wydaje się jednak, że od tamtego czasu została wykonana spora praca i tego rodzaju ryzyko zostało ograniczone – wyjaśnia Marcin Różowski.

Ocena funduszy absolute return jest bardzo trudna. Stosują one różne strategie inwestycyjne, a więc wyniki są słabo porównywalne.

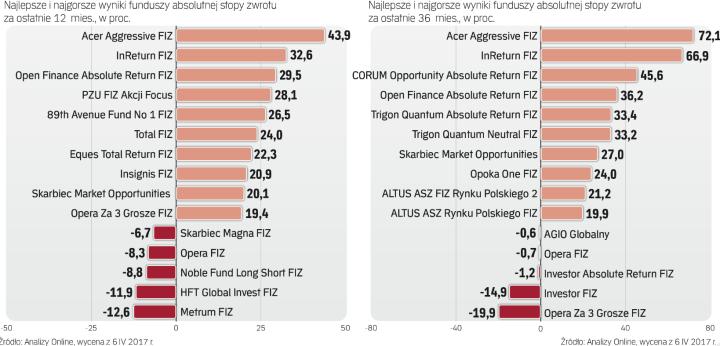

Na przykład najlepszy wynik w grupie za ostatnie trzy lata osiągnął fundusz Acer Aggressive FIZ (72 proc.), a najgorszy – Opera za 3 grosze FIZ (strata 20 proc.). Pierwszy inwestuje głównie w warszawskie nieruchomości i może wykorzystywać instrumenty pochodne, a drugi lokuje środki w różne klasy aktywów na wielu światowych rynkach.

– Wiele z tych funduszy ma formę zamkniętą (FIZ) i nie podaje składu portfeli do publicznej wiadomości. Dlatego trudno zweryfikować osiągane stopy zwrotu. Na przykład gdy wycena składników portfela nie jest kształtowana przez rynek, wyniki w wielu przypadkach mają raczej wirtualny charakter i z biegiem czasu mogą się okazać nieadekwatne – mówi Marcin Różowski.

Niezłe rezultaty

Fundusze zamknięte z reguły są przeznaczone dla zamożnych inwestorów (często trzeba do nich wpłacić co najmniej 160 tys. zł). Jednak certyfikaty niektórych z nich są notowane na giełdzie. Wtedy inwestor może kupić nawet jeden certyfikat. Przykładowo giełdowe notowania certyfikatu Investor FIZ (INVFIZ) wynoszą ok. 915 zł, a Opery po 3 grosze FIZ (OPERA3GR) – 300 zł.

W grupie funduszy absolute return znajdują się też fundusze otwarte dostępne dla szerokiego grona klientów. Za ostatnie trzy lata osiągnęły one dobre wyniki. Na przykład Skarbiec Market Opportunities zarobił w tym czasie 27 proc., NN (L) Stabilny Globalnej Alokacji – 18 proc., Skarbiec Market Neutral – 15,8 proc., BPH FIO Strategii Akcyjnej – 13,3 proc., a Altus Absolutnej Stopy Zwrotu Rynku Polskiego – 12,6 proc.